株式やFXなどの取引をやろうと思って少し調べてみると

必ずと言って

「投資は自己責任で!!」

と、言ったセリフを見かけると思います。

「そんなこと言われなくても解ってるわ~」

と、思いますが「自己責任」には、金融商品に対しての「リスク」も含まれます。

金融商品の「リスク」については以前の記事

で、サクっと説明しましたが、

今回の記事は

- 金融商品における自己責任

について、サクっと、書いていこうと思います。

もくじ

金融商品取り扱いは原則「自己責任」

株式投資や金融商品については、

それぞれの「リスク」を正しく認識して、自分の判断と責任で投資しなければなりません。

これが「自己責任」の原則です。

例えば、

TV番組でアナリストが「この株は買い時!!」と言っていたのを聞いて、その株を購入して値下がりしても、誰のその損失を補償してくれません。

いくら他人が「儲かるから買いだ!!」と、言っても最終的に「買い」の判断するのは自分自身です。

また利益・損失の決定も自分自身です。

仮に、先ほどの株式をあと少しの期間保有していたら値上がりしたとしても、売却時期を決定したのは自分ですので、やはり責任は「自分自身」になります。

大切なのは、自分の「投資ルール」をしっかり決めて、そのルールを守る事です。

自分の投資に関する知識・経験・目的を積み重ねて、資産の状況(どのくらい投資に資金が回せて、どのくらいまでなら損失に耐えられるか?)や、

経済・社会情勢などを見極めて、決断することが大切だと思います。

僕たち投資家が安心して投資をするには、市場の公正性や透明性が維持されていることが大前提ですから、内部情報を悪用した取引(インサイダー取引)や意図的な相場操作などは法律で禁止されています。

法律で決められている禁止事項以外は、自分の判断・責任であることを理解しておきましょう!!

自己責任原則が絡む代表的な日常例

- 銀行貯金のペイオフが始まり、銀行がつぶれても貯金が1000万円までしかほごされない。

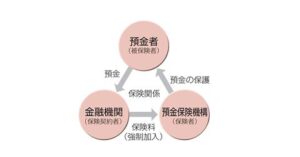

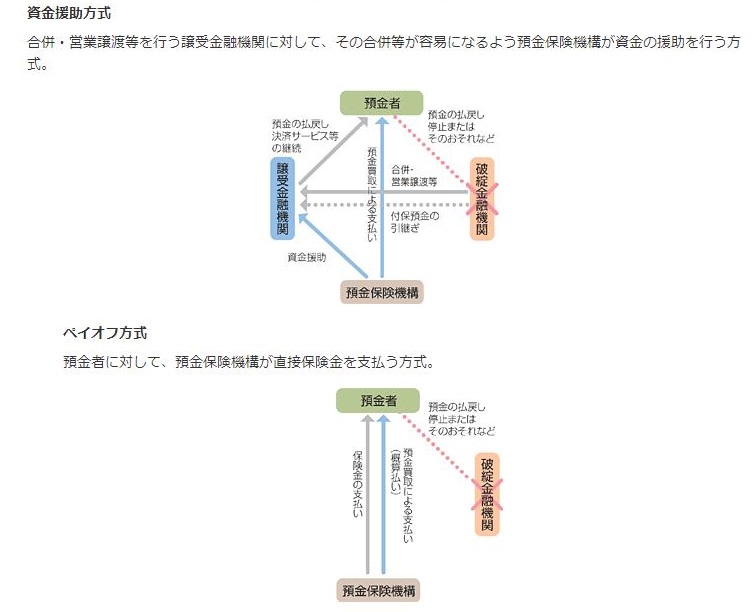

ペイオフとは

引用:三菱UFJ信託銀行公式HPより

預金保険制度に加盟している金融機関が破綻した場合の、預金者保護の方法のひとつである「預金者への保険金の直接支払い(ペイオフ方式)」のことを言います。

引用:三菱UFJ信託銀行公式HPより

取扱金融機関が破綻し、かつペイオフ方式が適用された場合は、一定額まで払い戻しをすることになります。

- 生命保険がつぶれても「自己責任」で全額は保護されない。(危ない保険会社は解約した方が良いかも?)

金融商品における自己責任の変化

以前は金融の仕組みは間接金融が中心でした。

間接金融とは?

個人と企業などとの資金のやり取りを銀行や信用金庫などが仲立ちとして行われる仕組み

個人は銀行に貯金などでお金を預けて、そのお金を銀行が企業の設備投資資金や資金繰りのために資金として融資したり、個人向けの住宅ローンなどとして融資してりしていました。

企業や個人に融資した資金が無事に回収されるかのリスクは銀行が負い、個人は基本的に預貯金で貯蓄していれば一定の金利が得る事が出来ました。

以前は、多くの規制があったため金融機関が競争することが制限されていたので、生活者は一様に保護される結果になり、生活者が直接自己責任を負う事はあまりありませんでした。

しかし現在では、間接金融に加えて直接金融の仕組みが広がったため、個人は銀行などを仲立ちとすることが無くなり、

金融市場で、株式や社債などの債券の購入をすることによって、直接企業にお金を投資する機会が増えてきました。

規制緩和と直接金融の拡大による生活者に期待されるメリット

- 選択枠の拡大→金融商品の設計・開発が活性化され、商品やサービスの選択枠が広がる

- 手数料の引き下げ→手数料が低下したり、今までの手数料でより多くのサービスが得られる

- 利便性の向上→金融機関や金融商品から受けられるサービスの質が向上する

株式や債券が値上がりした場合、その収益は直接個人に反映される可能性が多くなり、金融機関の競争により、

個人は新しい金融商品やサービスが選択できるようになり、より高い収益性や利便性を追求できる時代に変化しています。

しかし、株式や債券価格は変動するので、その価格変動リスクや信用リスクなどは、個人が自己責任で負う事になります。

例えば

市場にある投資信託などは銀行などでも購入できるので、元本保証のある預貯金と間違わないように気を付けなければいけません。

また手数料などのコストがかかる金融商品もあります。

何に投資しているのか、どんなリスクがあるのか、仕組みが解らないと、どの商品を選んでよいのかわかりません。

このように選択の枠が増える反面、新しい金融商品や金融機関を選んだことに対する責任が求められるという面があることは忘れてはいけません。

このように

「購入する商品を自分で選択する自由を持つ代わりに、その結果としてもたらされる利益と損失の両方に責任を持つ」

ことを自己責任原則といいます。

個人が選べる金融商品はますます多様化してきて、金融商品の種類と共に収益と損失の組み合わせなどの複雑化も多様化していることも認識しておかなければいけません。

その為、自己責任原則はさらに重要な要素になってくるわけです。

工場に特化した求人サイトです。

工場の仕事なら、まだまだ沢山の求人が有ります。

自己責任って具体的にどういう事?

金融商品が多様化していることによって、金融機関が提供する金融商品やサービスの仕組みも複雑化してきています。

そのため、自分にとって本当に役に立つ商品やサービスを効率よく探し出す「選択眼」が重要になってきます。

「選択眼」を養うには、知識量よりも基本的な仕組みを知ることが重要です。

基本的な仕組みを知っていれば

- この金融商品は特性は、○○と似ているなぁ~

- この機能は、今まで使っていたのとは、この点が違うな

と、言う様な見方が出来て、その金融商品の仕組みが良く理解できない場合は、注意する事が出来ます。

また、基本的な仕組みを理解するだけではなく、その金融商品のポイントを押さえながら金融商品を見分ける経験を積むことも大切です。

金融商品を見分けるポイント

- どんな目的に合っているか

- どんなメリット・デメリットがあるのか

- どんなリスクとリターンがあるのか

- 手数料などのコストはどうか

- 税金はどうかかるか など

金融商品を取り扱う経験を積むと、金融商品のリターンとリスクには一定のバランスがある事が見えてきます。

そのバランス感覚は経験の積み重ねで養われてきます。

そして、金融商品にはいろいろなリスクもあります。

そのリスクに対処するのも自己責任になります。

リスクに対しては、それぞれリスクにより対処法も異なってきますが、まずはリスクに対して具体的にどのように対処するのか知る事が重要になってきます。

リスクにどう対処するか?

主なリスク → 対処方法の例

- 価格変動リスク → 相場変動の把握・リスク回避手段の有無の確認

- 為替変動リスク → 相場変動の把握・為替予約などリスク回避手段の検討

- 信用リスク → ディスクロージャー情報の入手・目論見書の利用・決済情報の読み方の習熟

- 流動性リスク → 約款・パンフレットなどの確認

また、リスクのある金融商品は金融機関から事前に「どんなリスクがあるのか?」を、確認するのが重要です。

特に収益性の高い商品はチャンスの裏側には大きなリスクもあることが多いので、リスクの内容を正確に認識して購入の検討をしましょう。

もちろん、金融商品にはリスクはつきものですから「元本割れ」するリスクもあります。

仮に元本割れした時には「ロスカット・ルールの設定」も自分の資金に対する1つの方法です。

ロスカット・ルールとは?

「許容できる損失金額の上限を設けて、その金融商品のよる運用から撤退するルール」

まとめ

金融商品に関する事は

「原則・自己責任」

と、聞くと怖くなってしまいますよね。

とはいっても、これからの時代は資産運用をしなければ、会社の給料だけではキビシイ時代になって行くと思っています。

(今の給料に満足している方なら関係ないかもしれませんが・・・)

情報社会の今は、テレビでも雑誌でもインターネットでも沢山の情報で溢れかえっています。

もちろん有益な情報も多いと思いますが、しかしその中には雑音(いらない情報)もたくさんあると思いますし、もっといえば“騙してやろ”みたいな不利益な情報もあります。

僕たちは、自分の資産を増やすために、色々な情報の中から、どの情報は有益になるのか選びだして、自分の判断で資産を運用していかなければなりません。

時には失敗することもあると思います。

なるべく失敗や損失を減らすために、勉強や経験も必要になってくると思います。

結局のところ、自分の資産を運用するという事は、既に「プロ」だという自覚を持てば、当然その責任も自分だと割り切れるのではないでしょうか?

素直に他人の言う事を信じずに、自分で判断するクセをつけましょう。

投資は自己責任で!!